DEU 2023

-

Activité

de l’exercice et perspectives2.1Activité de l’exercice

2.1.1Faits marquants

Les faits marquants mentionnés ci-dessous sont une sélection d’événements et opérations réalisées au cours de l’année 2023, tant au niveau du Groupe que de chacune des stratégies d’Eurazeo.

Corporate

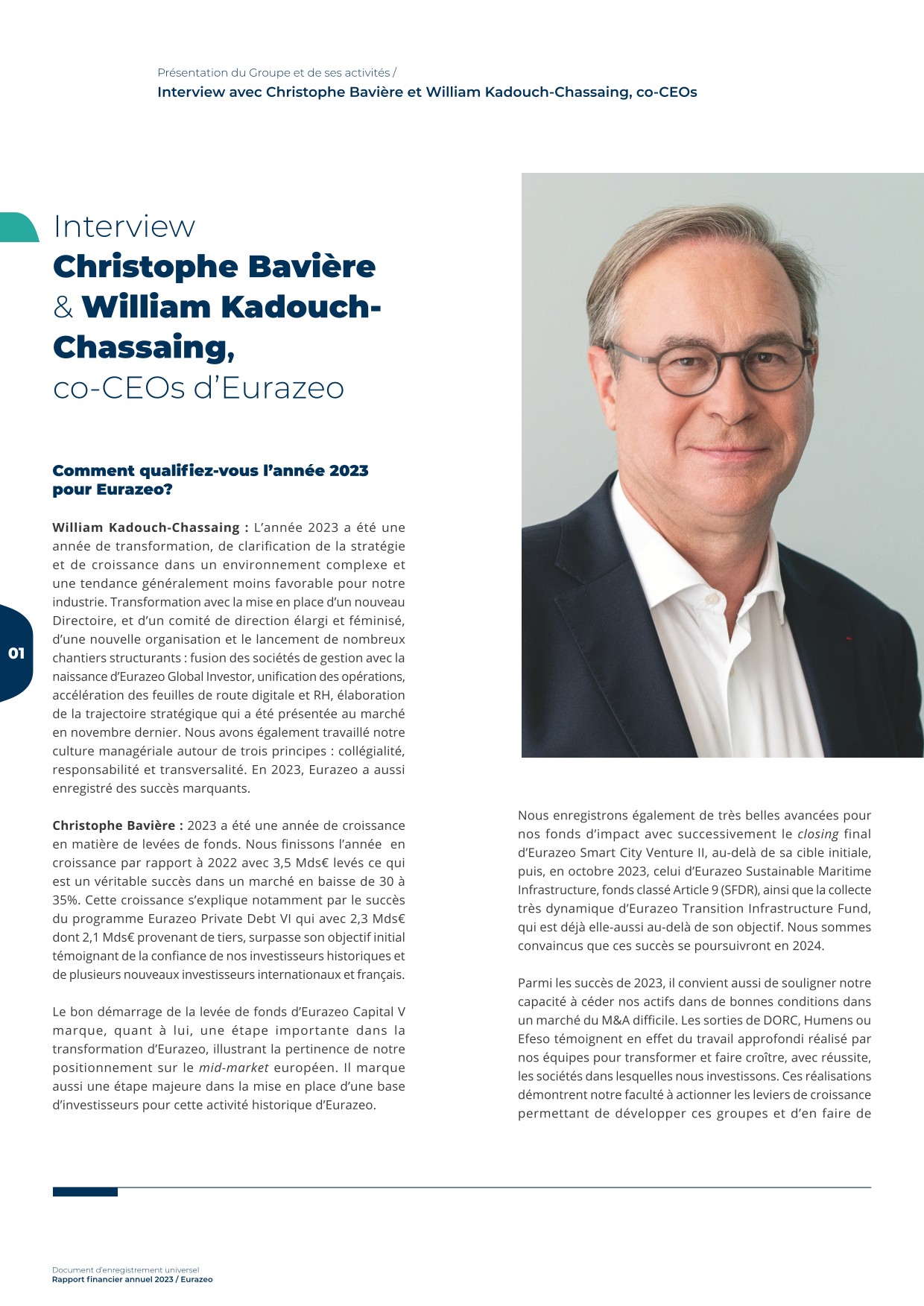

- AMise en place d’un nouveau Directoire composé de deux co-CEOs, Christophe Bavière et William Kadouch-Chassaing, ainsi que de Sophie Flak, responsable de l'ESG et du Digital, et Olivier Millet, Managing Partner - Small-mid buyout & Novsanté. Désigné à l’unanimité par le Conseil de Surveillance, ce nouveau Directoire a pour mission d’accélérer le développement d’Eurazeo vers la gestion pour compte de tiers, d’optimiser la stratégie d’allocation des ressources et de poursuivre l’amélioration des performances financières et extra-financières de la Société pour ses clients et ses actionnaires ;

- AMise en place d’un Management Committee composé de 23 membres. Il a la responsabilité de la définition, de la mise en œuvre et du suivi des axes stratégiques d’Eurazeo. À ce titre, il assure l’exécution de la stratégie de diversification des secteurs d’investissement et des classes d’actifs, du déploiement international, de la levée de fonds, de l’analyse des environnements de marché et des opérations de croissance externe ;

- AEurazeo a tenu un Capital Markets Day, le 30 novembre 2023, afin d’informer le marché sur son plan stratégique et ses ambitions à horizon 2027 : devenir l’acteur de référence de la gestion d’actifs privés en Europe sur les segments du mid-market, de la croissance et de l’impact ;

- APour la deuxième année consécutive, Eurazeo remporte le prix de la Meilleure levée de fonds globale : Catégorie Secondaire, aux European Awards 2023 de Private Equity Wire.

- AEurazeo a obtenu la note A du Carbon Disclosure Project (CDP), ce qui souligne son engagement sans faille en faveur de la transparence environnementale et de la lutte contre le changement climatique.

- AEurazeo enregistre un montant total de levées de 3,5 Mds€ en hausse de 21 % par rapport à 2022.

- AL'équipe Wealth management a signé deux nouveaux partenariats avec Moonfare et iCapital visant à rendre les solutions d’investissement d’Eurazeo plus accessibles aux clients particuliers en Europe, notamment en Allemagne, au Benelux, en Italie et en Suisse.

PRIVATE EQUITY

Buyout

Mid-large

- AEurazeo a investi un montant de 355 millions de livres sterling dans BMS Group, un courtier en assurance et réassurance indépendant de premier plan basé à Londres, (34 % du capital de la société). Eurazeo et ses affiliés ont rejoint BMS aux côtés de ses actionnaires historiques, British Columbia Investment Management Corporation (BCI), Preservation Capital Partners (PCP) ainsi que le management et les employés de BMS ;

- ASuccès de la levée de fonds d’Eurazeo Capital V, avec un premier closing du fonds à 2,3 milliards d’euros dont c. 600 millions d’euros provenant de tiers. Cette levée initiale d’Eurazeo Capital V marque une étape importante dans la transformation du Groupe vers la gestion pour compte de tiers ;

- AEurazeo et ses affiliés ont annoncé la cession de leur participation dans DORC (Dutch Ophtalmique Research Center) à Carl Zeiss Meditec AG pour une valeur d’entreprise d’environ 1 milliard d’euros. Eurazeo accompagnait la société en tant qu'actionnaire majoritaire depuis 2019 ;

- AEurazeo et ses partenaires Ardian, Mérieux Equity Partners et Eximium ont cédé leurs participations dans le groupe Humens à Leto Partners. Le capital investi a généré un multiple cash-on-cash brut de 2,7x et un taux de rentabilité interne (TRI) de 65 % depuis le carve-out du groupe Seqens réalisé en décembre 2021.

Small-mid

- AEurazeo a réalisé la cession de Vitaprotech, leader français des solutions premium pour la sécurisation des sites sensibles. La transaction a généré un multiple de 3,3x l’investissement initial et un taux de rendement interne (TRI) de 32 %, soit un produit de cession total de 139 millions d’euros pour les fonds gérés par Eurazeo reçu en janvier 2023. Soutenu depuis juillet 2018 par Eurazeo, le Groupe a triplé de taille en 4 ans en réalisant une forte croissance organique ;

- AEurazeo a réalisé une sortie partielle du capital de Groupe Premium, via un apport en fonds propres et quasi-fonds propres de 400 millions d’euros de Blackstone afin de soutenir la forte croissance de la société. La transaction valorise la société 1,15 milliard d’euros, extériorisant un multiple de 3,3x pour les fonds gérés par Eurazeo soit environ 320 millions d’euros, dont 135 millions d'euros sont réinvestis dans l’opération, afin d’accompagner la poursuite de la croissance du Groupe ;

- AEurazeo a réalisé une cession et un réinvestissement, via son fond successeur, dans EFESO Management Consultants dans le cadre d’un co-contrôle avec TowerBrook Capital Partners et l’équipe dirigeante. Depuis 2019, Eurazeo est l’actionnaire de référence d’EFESO, le leader international du conseil en excellence opérationnelle et en amélioration de la performance dans son développement. L’opération a généré un produit de cession de 164 millions d’euros, soit un multiple de 3,0x. Dans le cadre du réinvestissement, les fonds gérés par Eurazeo ont investi un montant total de 113 millions d’euros.

Venture

- AL’équipe Venture a participé à la levée de fonds de série B d’Exotrail, un opérateur de mobilité spatiale, basé en France, qui propose des produits axés sur la mobilité des satellites, l'optimisation de leur déploiement, l'augmentation de leur performance de service et la réduction de la pollution spatiale ;

- AL’équipe Venture a participé au financement de 20 millions de dollars de la start-up Cado spécialisée dans la cybersécurité, et basée au Royaume-Uni, pour permettre une expansion mondiale et stimuler l'innovation de l’entreprise ;

- AEurazeo a réalisé le closing final du programme dédié à la smart city et aux technologies pour le climat à hauteur de 400 millions d’euros, dépassant l'objectif initial. Le fonds Smart City Fund II a reçu le soutien de fonds souverains et d’institutions de développement, tels que EIF, Bpifrance, PFR, F.R.C et KVIC, ainsi que de 18 corporates en Europe et en Asie.

Growth equity

- AEn juillet 2023, Mme Hala Fadel a été nommée Managing Partner en charge de l’activité Growth d’Eurazeo. À ce titre, elle rejoint le Management Committee d’Eurazeo ;

- AL’équipe Growth d’Eurazeo s'est renforcée avec l’arrivée de Raluca Ragab en tant que Managing Director et Head of the Growth activity au Royaume-Uni.

- AEurazeo a mené le tour de table de 210 millions de dollars en série D d’Aiven, un éditeur de logiciels qui associe les meilleures technologies open source à une infrastructure cloud. Cette start-up a pour ambition de démocratiser l'accès aux meilleures technologies de données, de réduire l'impact environnemental des services cloud et d’accroître la diversité et l'inclusion à la fois au sein de l’entreprise et dans le secteur des technologies ;

- AEurazeo a investi dans l’entreprise Commercetools, une plateforme numérique permettant aux détaillants, aux marques et aux fabricants d'élaborer leurs solutions commerciales (e-commerce et omnichannel).

secondaire

- AL’équipe Private Funds Group a remporté le prix Best French LP : Regional Strategy au Private Equity Exchange & Awards organisé par Décideurs Corporate Finance. Ce prix récompense le track record de nos fonds européens qui s'étend sur plus de 20 ans, faisant d'Eurazeo l'un des principaux investisseurs de fonds privés en Europe.

Private debt

- AEurazeo a annoncé le succès du closing final de son sixième fonds de direct lending à 2,3 milliards d’euros dont 2,1 milliards d’euros provenant de tiers, surpassant ainsi l’objectif initial de 2 milliards d’euros. S’ajoutent à ce montant 900 millions d’euros issus des fonds levés auprès de la clientèle de particuliers, portant ainsi à 3,2 milliards d’euros le programme Private Debt total d’Eurazeo ;

- AEurazeo, à travers son activité Corporate Financing et son fonds Eurazeo Corporate Relance (ECR), a investi dans Patriarche, groupe d’architecture pluridisciplinaire créé en 1960, et classé dans le top 5 des agences d’architecture françaises. Eurazeo Corporate Relance (ECR) est un fonds d’investissement dédié aux PME et ETI à capitaux familiaux performantes et robustes ;

- AEurazeo accompagne Montefiore Investment dans l’acquisition de l’entreprise italienne EXA Group, spécialiste de la gestion de projets ;

- AEurazeo, à travers son activité Corporate Financing et ses fonds Eurazeo Corporate Relance (ECR) et NOVI 2, est devenu aux côtés de Trocadero Capital Partners et de Bpifrance, nouvel investisseur auprès d’Eowin ;

- AL’équipe Private Debt d’Eurazeo a financé l’acquisition de Inke par Keensight Capital via une unitranche. Il s’agit de la 8ème opération sponsorisée arrangée par l’équipe dans la péninsule ibérique ;

- AEurazeo, à travers son activité Corporate Financing et ses fonds Eurazeo Corporate Relance (ECR) et NOVI 2, a investi auprès de CTN Groupe ;

- AEurazeo, à travers son fonds Insurtech soutenu par l'assureur BNP Paribas Cardif, a réalisé un investissement dans le tour de financement de pré-série C de l’insurtech Igloo à Singapour pour un montant de 36 millions de dollars, avec la participation d'Openspace et de La Maison ;

- AEurazeo a réalisé une 5ème transaction, d’un montant de 22,5 millions d’euros, pour le fonds Eurazeo Sustainable Maritime Infrastructure (ESMI). Cet investissement finance le lancement par Samskip Group d’un premier navire porte-conteneurs zéro émission de dernière génération, destiné au transport à courte distance.

Real assets

Infrastructure

- AEurazeo a investi dans Etix Everywhere, un opérateur de data centers régionaux, via son Fonds d’Infrastructure de Transition, pour soutenir la décarbonation d’Etix. Ce dernier, spécialisé dans la colocation de proximité, poursuit sa croissance durable avec des acquisitions stratégiques, comme CIV France ;

- AEurazeo Transition Infrastructure Fund (ETIF) a réalisé un 2ème closing portant le total des engagements à environ 420 millions d’euros, soit environ 80 % de sa taille cible initiale, seulement trois mois et demi après son premier closing. Depuis ce closing, le fonds a diversifié sa base d’investisseurs qui comprend désormais des investisseurs institutionnels mondiaux et des capitaux provenant à la fois d’allocations dédiées aux infrastructures et aux fonds classés l’Article 9 au sens du règlement Disclosure (SFDR) ;

- AEurazeo, à travers son Fonds d’Infrastructure de Transition, a investi dans TSE. Bpifrance et un pool d’investisseurs du groupe Crédit Agricole ont également participé à cette levée de fonds d’un montant total de 130 millions d’euros ;

- AEurazeo a investi dans 2BSI à travers son Fonds d'Infrastructure de Transition et soutiendra le groupe dans sa trajectoire de décarbonation. Via cette opération, Eurazeo devient actionnaire majoritaire de 2BSI aux côtés des investisseurs historiques et de l’équipe de management.

Immobilier

- AL'équipe Real Estate d'Eurazeo a annoncé la location de 100 % des surfaces d’Highlight à Grape Hospitality, la Compagnie des Fromages, RichesMonts, CBRE GWS et Comexposium. Ce campus moderne de 24 000 m², situé à Courbevoie sur les quais de Seine, accueille déjà les sièges de Kaufmann & Broad et de l'agence de l'eau Seine-Normandie (AESN).

-

2.2Création de valeur

Valeur nette du portefeuille d'investissement, création de valeur et actifs sous gestion

Forte augmentation de la valeur de portefeuille par action et création de valeur stable

Valeur de portefeuille par action

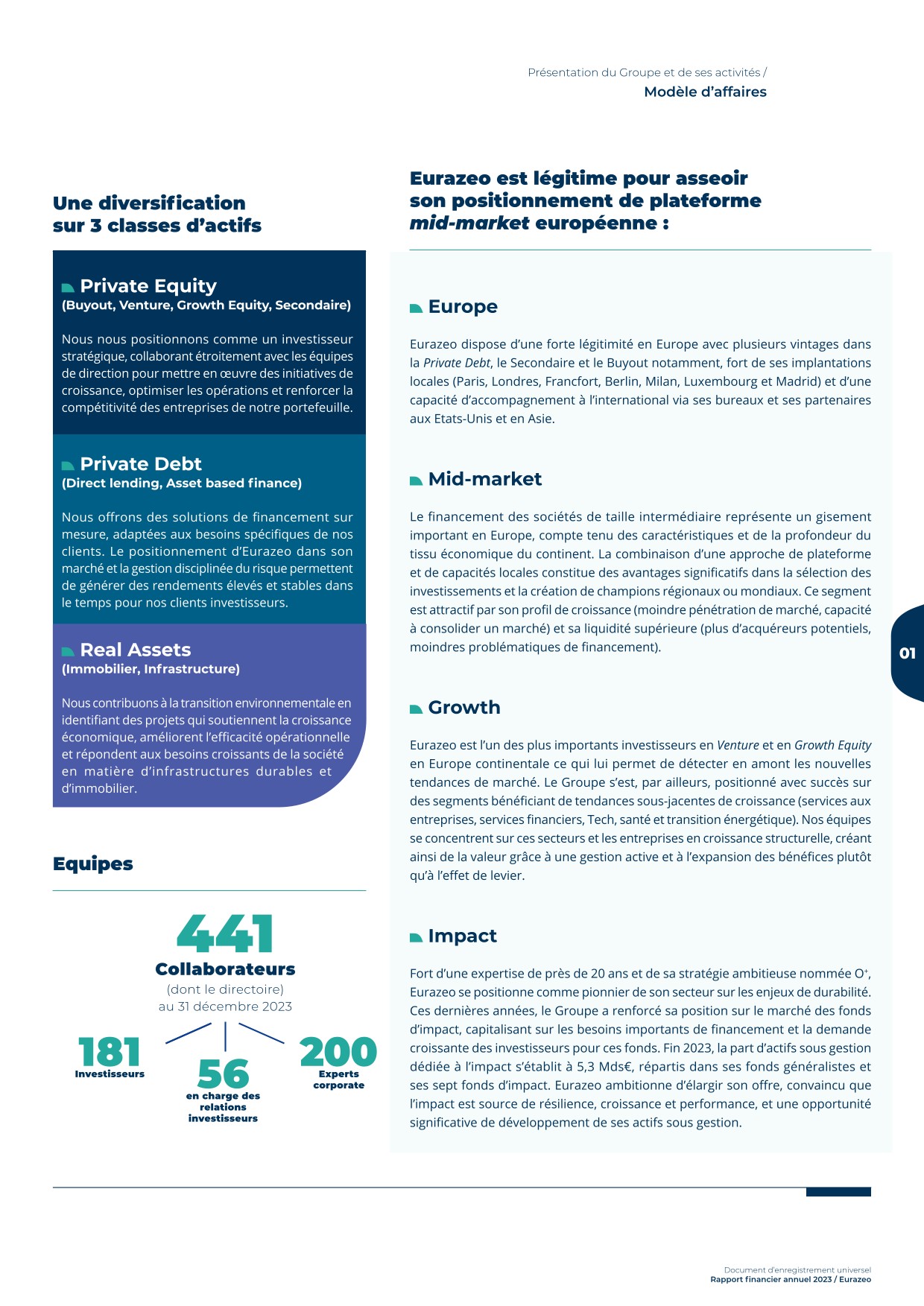

Fin 2023, la valeur nette du portefeuille d’investissement ressort à 8,319 M€, en hausse de +6 %. La valeur de portefeuille par action est en hausse de +9 % compte-tenu d’un impact positif lié aux rachats d’actions de +3 % et s’élève à 109,6 €.

Création de valeur par pôle d’investissement dans le portefeuille

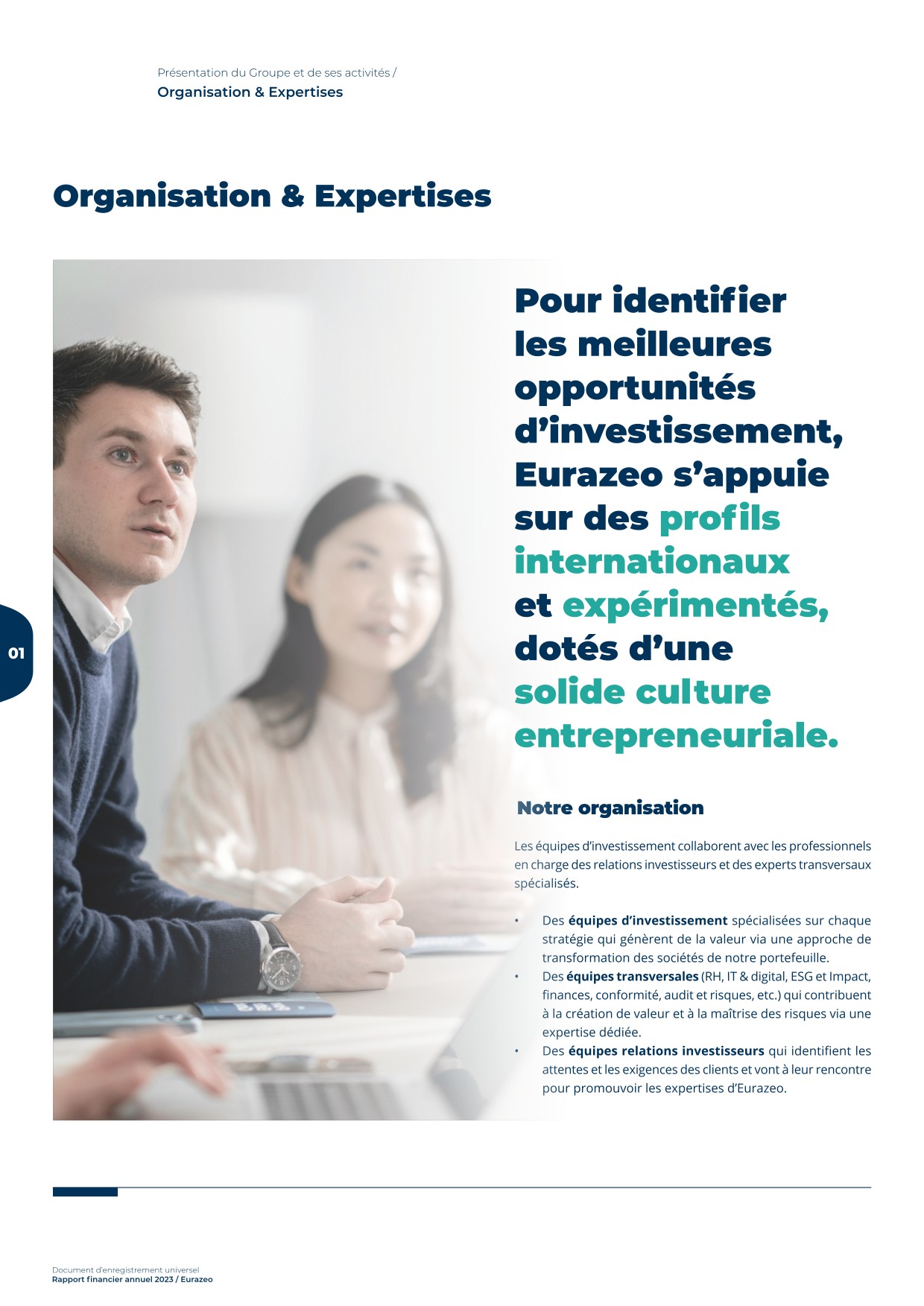

La majorité des pôles a contribué à la croissance de la valeur nette du portefeuille d'investissement en 2023 avec une création de valeur du portefeuille de 1 %:

Actifs sous gestion

(En millions d’euros)

31/12/2022 – Pro forma Rhône

31/12/2023

AUM Tiers

AUM bilan Eurazeo

Total AUM

AUM Tiers

AUM bilan Eurazeo

Total AUM

Private Equity

13 841

8 706

22 547

15 530

8 965

24 495

Mid-large buyout

2 165

4 723

6 888

3 085

4 747

7 833

Small-mid buyout

1 537

1 103

2 641

1 467

997

2 463

Growth

2 566

1 940

4 506

2 527

2 037

4 564

Brands

-

739

739

-

781

781

Healthcare (Nov Santé)

418

-

418

418

-

418

Venture

3 270

117

3 387

3 129

129

3 258

Private Funds Group

3 886

83

3 969

4 904

274

5 179

Private Debt

6 604

262

6 865

7 117

363

7 479

Real Assets

472

1 142

1 614

771

1 169

1 939

MCH PE (25 %)

325

88

413

360

97

457

Kurma

436

49

485

457

53

510

Autres

-

69

69

-

73

73

Total

21 677

10 316

31 993

24 234

10 718

34 952

-

2.3Événements postérieurs à la clôture

Eurazeo, via son fonds Eurazeo Transition Infrastructure Fund, a annoncé le renouvellement de son soutien à Electra le 15 janvier 2024, après être rentré en juin 2022 comme investisseur référent dans le cadre d'une levée de fonds de 304 millions d’euros.

Eurazeo, via son fonds Nov Santé Actions Non Cotées, a annoncé la finalisation de son premier investissement le 18 janvier 2024 dans la société Kinvent, prenant une part minoritaire au capital dans le cadre de sa levée de fonds de 16 millions d’euros.

Eurazeo a annoncé, le 18 janvier 2024, une prise de participation minoritaire d’environ 25 millions d’euros dans la société Ex Nihilo dans le cadre d’un investissement minoritaire.

Eurazeo, via son fonds Nov Santé Actions Non Cotées, a annoncé le 23 janvier 2024, une prise de participation minoritaire d’un montant de 22 millions d’euros dans le groupe Oncodesign Services dans le cadre de l’acquisition de la société ZoBio.

-

2.4Perspectives

Le Groupe a présenté ses perspectives de développement au cours d’un Capital Markets Day le 30 novembre 2023, et son ambition de moyen terme de devenir l’acteur de référence de la gestion d’actifs privés en Europe sur les segments du mid-market, de la croissance et de l’impact. Les objectifs stratégiques et les perspectives financières pour la période 2024-2027 présentés à l’occasion de cet événement sont confirmés.

-

Responsabilité

sociétale

d’Eurazeo3.1Stratégie de durabilité

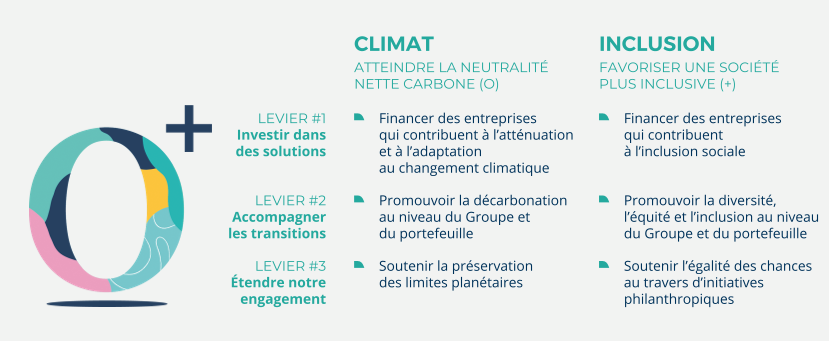

3.1.1O+, moteur d’une transition juste et durable

Maîtriser et intégrer les enjeux environnementaux, sociaux et de gouvernance (ESG) au cœur du modèle d’affaires est un impératif pour assurer la résilience et la performance à long terme. Ils constituent une dimension fondamentale, intégrée à part entière aux décisions stratégiques et opérationnelles d’Eurazeo, au même titre que les aspects financiers. Ceci constitue un facteur clé de différenciation, tant pour les investisseurs qui nous confient leur capital que pour les entreprises qui nous confient leur croissance.

La prise en compte de ces enjeux permet d’anticiper les risques (fiduciaires, réglementaires et de réputation) et les tendances de marché, d’identifier des entreprises future-proof, et les aider à adapter leurs modèles d'affaires à une économie bas-carbone et plus inclusive. Cela résulte en un portefeuille à la fois résilient et performant. C’est la conviction d’Eurazeo depuis près de vingt ans, faisant du Groupe un pionnier et l'un des leaders reconnus en matière d’investissement responsable.

La stratégie de durabilité du Groupe, nommée O+, s'articule autour de deux engagements forts : atteindre la neutralité nette carbone (O) et favoriser une société plus inclusive (+). Elle s'applique au Groupe et à l’ensemble des sociétés du portefeuille. En intégrant de manière équilibrée et cohésive les dimensions environnementale et sociale, O+ permet à Eurazeo de jouer un rôle moteur vers une transition juste. Concrètement, comment cela se traduit-il ?

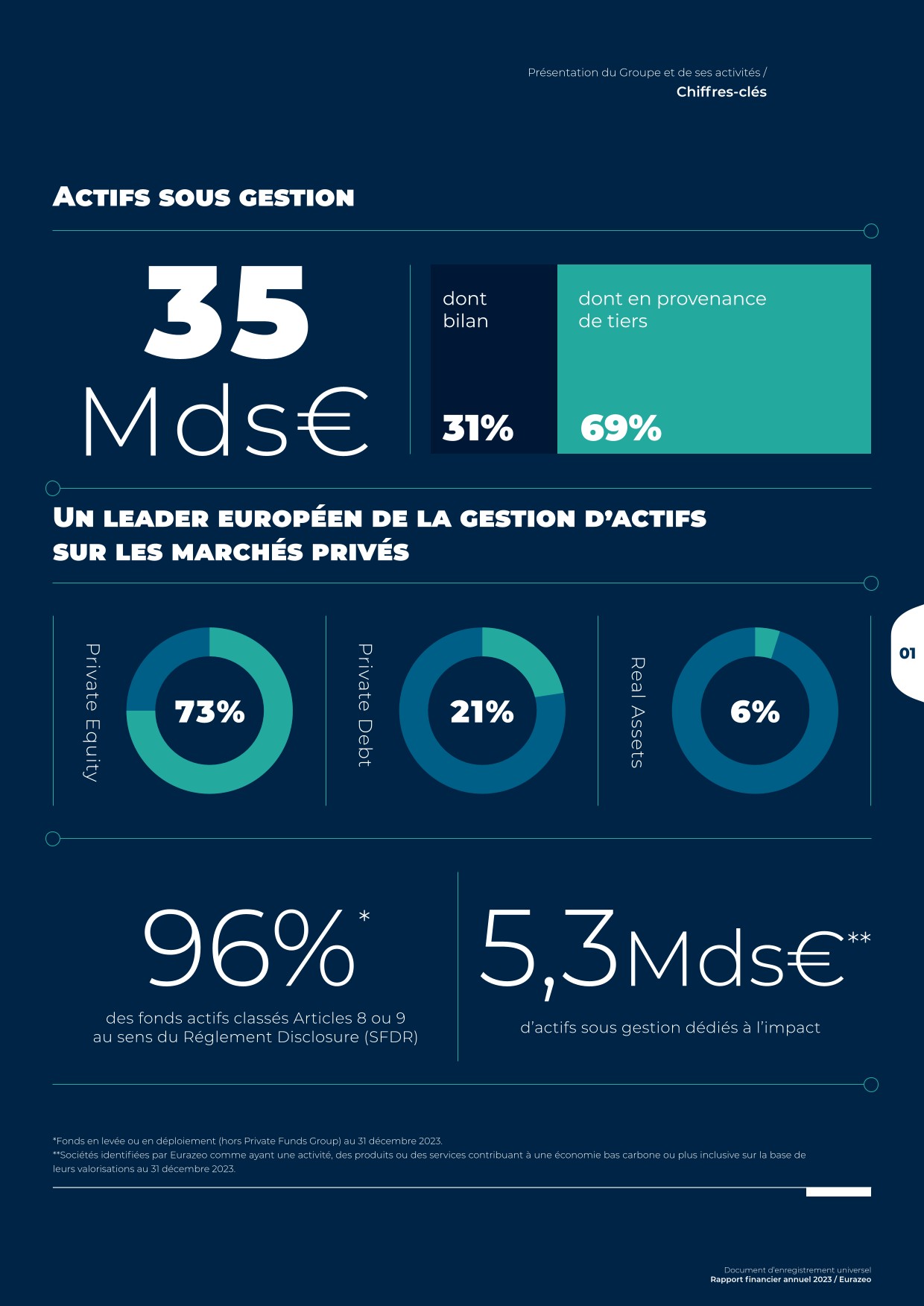

- AMobiliser des capitaux vers le développement de solutions : Eurazeo finance des entreprises qui contribuent, à travers leur activité, leurs produits ou leurs services, à l’atténuation du changement climatique et à son adaptation, ainsi qu'à l'amélioration de l'inclusion sociale. Fin 2023, 5,3 Mds€ d'actifs sous gestion y étaient dédiés, en augmentation de 23 % par rapport à fin 2022. Ces dernières années, le Groupe a accéléré ces investissements, notamment à travers la création de fonds d'impact return-first aux profils de rentabilité alignés avec les meilleurs standards de leurs classes d'actifs. Eurazeo ambitionne d’élargir son offre, convaincu que l’impact est source de résilience, croissance et performance, et une opportunité significative de développement de ses actifs sous gestion.

- ARéduire au maximum l'impact environnemental : Eurazeo a été la première société de Private Equity en Europe à s'engager dans une trajectoire de décarbonation scientifique avec la Science Based Targets initiative (SBTi). Le Groupe a lancé un programme à destination des sociétés du portefeuille visant à les former à la décarbonation et à leur donner accès à des experts en carbone pour établir et mettre en œuvre leur stratégie climatique. Au-delà des enjeux climatiques, Eurazeo s'est engagé à inscrire ses activités dans le respect de l’ensemble des limites planétaires, et notamment celles liées à la biodiversité et à l'eau.

- AMaximiser l'impact social et renforcer la contribution sociétale : Eurazeo témoigne d’une culture solide de diversité, d'équité et d'inclusion (DEI). En plus de ses objectifs ambitieux visant la parité au sein de ses équipes d'ici 2030, le Groupe participe activement à des initiatives visant à promouvoir les meilleures pratiques en matière de DEI. En outre, le Groupe accompagne activement les sociétés de son portefeuille dans l'adoption de pratiques plus inclusives et équitables. Au-delà de ses frontières, Eurazeo s'investit dans des projets philanthropiques liés à la protection et à l'éducation de la jeunesse.

- ARépondre aux standards de durabilité les plus élevés : Eurazeo est régulièrement reconnu pour ses engagements et ses progrès constants en matière d'ESG et d'impact. Le Groupe tire parti de cadres et d'initiatives de renommée mondiale pour façonner et mettre en œuvre sa stratégie O+ et adopte une démarche d'amélioration continue de ses processus. Au fil des années, le Groupe a établi des pratiques best-in-class telles que l'intégration d'objectifs de durabilité dans la rémunération des dirigeants et la mise en place d'un programme d'engagement visant à sensibiliser, former et engager ses parties prenantes sur les enjeux ESG.

-

3.2Déclaration de Performance Extra-Financière

- →Précisions afférentes à cette section

Eurazeo n'a pas d'obligation légale de publier une DPEF conformément aux articles L.225-102-1, R. 225-105 et R. 225-105-1 du code de commerce. Elle a néanmoins décidé d'établir une DPEF de façon volontaire conformément aux dispositions des textes précités et de la publier dans la section 3.2 du Document d'Enregistrement Universel. La DPEF a pour périmètre la société d’investissement Eurazeo SE ainsi que ses sociétés affiliées réglementées. Pour la troisième année consécutive, la DPEF se concentre sur le métier d’investisseur d’Eurazeo. Une note méthodologique complète est consultable à la section 3.4 Notes méthodologiques.

3.2.1Tableau de synthèse des risques et opportunités

Eurazeo peut être concerné par des risques susceptibles d’impacter son activité d’investissement. Un dispositif de contrôle interne et de gestion des risques est mis en place sous la supervision du Directoire et animé par une Direction dédiée afin d’identifier, prévenir et limiter l’impact de ces principaux risques. L'ESG fait partie intégrante des évaluations des risques qui sont conduites.

En 2021, le groupe Eurazeo a fait évoluer son analyse de risques extra-financiers, en la recentrant sur son activité d’investisseur et de gestionnaire d’actifs. Ce renouvellement d’approche est motivé par plusieurs facteurs :

- Al’évolution du modèle d’affaires vers la gestion d’actifs pour compte de tiers qui représente 69 % des actifs sous gestion au 31/12/2023. Le modèle d'affaires d'Eurazeo est présenté en section 1 ;

- Ala croissance des équipes de la société d’investissement Eurazeo SE, des sociétés de gestion qu’elle contrôle et de ses bureaux à l’étranger ;

- Ala volonté de renforcer la présentation, les succès et progrès spécifiques à l'activité de gestion d'actifs pour compte de tiers, qui intègre l’ESG à chaque étape, de la levée de fonds à l'investissement.

Ce recentrage est également l’occasion de clarifier l'articulation des publications ESG du Groupe qui sont complémentaires :

- Ala présente DPEF, recentrée sur l’activité d’investisseur et de gestionnaire d’actifs d'Eurazeo ;

- Ale rapport de progrès O+, publié dans le courant du second trimestre 2024, qui présente les progrès ESG réalisés au niveau des actifs sous gestion.

Au 1er janvier 2023, la société Eurazeo a déterminé qu’elle répond désormais aux critères d'une « Société d'Investissement » tels que définis dans la norme IFRS 10 "États financiers consolidés". Cette norme prévoit notamment une exemption de consolidation pour les Sociétés d’Investissement (voir Section 6.1.6 Notes annexes aux comptes consolidés, Note 1.1 Préambule - Statut de société d'investissement).

- Ala proportion fortement décroissante des sociétés contrôlées et consolidées dans les actifs gérés, compte tenu du poids croissant des nouvelles stratégies souvent investies dans des participations minoritaires ; à ce titre, les enjeux ESG porteurs de risques et d'opportunités des sociétés contrôlées sont trop circonscrits pour être représentatifs de l'ensemble de l'activité d'investisseur d'Eurazeo et de son portefeuille ;

- Apour les sociétés contrôlées, la proportion croissante dans le portefeuille d’entités de moindre taille que les actifs historiquement détenus et l’absence d’entreprises dépassant les seuils de la DPEF dans ce périmètre ;

- Ales mouvements (entrées et sorties dans le portefeuille) rendant les données ESG du périmètre des sociétés contrôlées incomparables d’un exercice sur l’autre.

A ce titre, Eurazeo présente dans la DPEF 2023 les facteurs de risques extra-financiers du périmètre suivant :

- AEurazeo SE, société d’investissement cotée sur Euronext Paris ;

- AEurazeo Funds Management Luxembourg est une société de gestion de portefeuille AIFM agréée par la Commission de surveillance du secteur financier luxembourgeoise. Son numéro d’agrément est le A00002174 ;

- AEurazeo North America est un gestionnaire soumis au droit des États‑Unis d’Amérique qui a obtenu le statut de US Investment Advisor le 28 juin 2019 auprès de la Securities and Exchange Commission ;

- AEurazeo UK Limited est une filiale d'Eurazeo SE soumise au droit anglais, agréée et réglementée depuis le 23 mai 2022 par la Financial Conduct Authority (FCA), l'instance de régulation du secteur financier britannique ;

- AEurazeo Infrastructure Partners est une société de gestion de portefeuille AIFM agréée par l’AMF en qualité de gestionnaire de fonds d’investissement alternatifs au sens de la directive 2011/61/UE. Son numéro d'agrément est le GP202173 ;

- AKurma Partners est une société de gestion de portefeuille AIFM agréée par l’AMF en qualité de gestionnaire de fonds d’investissement alternatifs au sens de la directive 2011/61/UE. Son numéro d'agrément est le GP‑09000027 ;

- AEurazeo Global Investor est une société de gestion de portefeuille AIFM agréée par l'AMF en qualité de gestionnaire de fonds d'investissement alternatifs au sens de la directive 2011/61/UE. Son numéro d'agrément est le GP97‑117(33).

-

3.3Tableau des indicateurs clés de performance

2023

2022(2)

2021(1)

Prise en compte des impacts et dépendances ESG dans le cycle d'investissement

Part des acquisitions de l'année alignées avec la politique d'exclusion

100 %

100 %

100 %

Part des acquisitions de l'année ayant fait l'objet d'une due diligence ESG

100 %

100 %

100 %

Part des investissements ayant répondu au reporting ESG

78 %

71 %

69 %

Evolution de la réglementation

Part des fonds classés Article 8 et Article 9

96 %

90 %

83 %

Part des fonds classés Article 9 dont les dont les indicateurs de durabilité sont vérifiés par un tiers indépendant

100 %

100 %

100 %

Qualité de la donnée ESG

Part des indicateurs ESG calculés sur la base de données réelles

98%

97 %

-

Intégration de l'ESG à chaque étape de la relation client

Nombre de rendez-vous ESG organisés avec les investisseurs

69

44

-

Nombre de questionnaires ESG reçus au cours de l'année

247

-

-

Conditions de travail et liberté d'association

Effectif total et répartition

Effectif total

441

431

347

Effectif permanent

425

421

338

Part des femmes dans l’effectif permanent

45 %

47 %

43 %

Part des cadres dans l'effectif permanent

98 %

99 %

85 %

Part de l'effectif non permanent dans l'effectif total

4 %

2 %

3 %

Répartition géographique

France

81 %

82 %

82 %

Europe hors France

11 %

10 %

10 %

USA

5 %

5 %

6 %

Autres régions

3 %

3 %

2 %

Temps de travail (en % de l'effectif permanent)

Part de salariés à temps plein

99 %

97 %

99 %

Part des salariés à temps partiel

1 %

3 %

1 %

Conditions de santé et sécurité (effectif permanent et non permanent)

Taux d'absentéisme

0,9 %

1,3 %

0,8 %

Couverture santé (effectif permanent)

Part de l’effectif bénéficiant d’un dispositif d’assurance santé

100 %

100 %

100 %

Part de l’effectif bénéficiant d’un dispositif d’assurance accidents de la vie

100 %

100 %

100 %

Egalité de traitement

Mixité (effectif permanent)

Part des femmes

45%

47 %

44 %

Part des femmes cadres

47 %

47 %

43 %

Part des femmes au CS ou au CA

44 %

42 %

42 %

Par des femmes dans le premier organe de direction

25 %

17 %

17 %

Ecart salarial moyen H/F

35 %

26 %

Attractivité

et employabilitéEmbauches et départs (effectif permanent, en nombre de salariés)

Embauches

56

102

88

Départs

52

38

32

Rémunération et avantages (effectif permanent, en millions d'euros)

Masse salariale totale

107

93

63

Montant des dispositifs de bonus collectifs et participation

4,9

4

3

Montant des dispositifs d'intéressement et de bonus collectif volontaires

3,9

3

2

Part des salariés bénéficiant d’un dispositif de partage de la création de valeur(4)

90 %

97 %

82 %

Formations (effectif permanent et non permanent)

Nombre total d'heures de formation

3 791

3 136

2 823

Part des salariés ayant suivi au moins une formation dans l’année

99 %

76 %

84 %

Ethique

Part des nouveaux collaborateurs ayant signé le code de Conduite lors de la phase d'onboarding

96 %

82 %

100 %

Fiscalité

Reporting au Directoire sur l’évolution des risques fiscaux

7

6

-

2023(3)

2022(2)

2021(1)

Changement climatique

Consommation d'énergie hors carburant (en MWh)

Electricité

44

28

540

Energies renouvelables

1 018

961

531

Gaz naturel

160

165

30

Consommation totale d'énergie

1 222

1 153

1 101

Part des énergies renouvelables

83 %

83 %

48 %

Consommation de carburant (en litres)

Essence

6 915

14 129

6 130

Diesel

3 651

2 355

5 387

Consommation totale de carburant

10 567

16 484

11 517

Rejets de GES (en tonnes équivalent CO2)

Scope 1

51

65

34

Scope 2 - market-based

21

14

146

Scope 2 - location-based

143

104

174

Total (Scopes 1 + 2)

71

79

180

Scope 3

8 182

13 283

11 797

Total (scopes 1 + 2 + 3)(5)

8 254

13 362

11 977

- ( 1 )2021 : les indicateurs couvrent les activités d'Eurazeo SE et ses bureaux à Paris, Londres et Shanghai, d'Eurazeo Mid Cap (EMC), d'Eurazeo Investment Manager (EIM) et ses bureaux à Paris, Berlin, Frankfurt, Madrid, Seoul et Singapour, d'Eurazeo Funds Management Luxembourg (EFML) et d'Eurazeo North America.

- ( 2 )2022 : les indicateurs couvrent les activités d'Eurazeo SE et ses bureaux à Paris, Londres et Shanghai, d'Eurazeo Mid Cap (EMC), d'Eurazeo Investment Manager (EIM) et ses bureaux à Paris, Berlin, Frankfurt, Madrid, Seoul et Singapour, d'Eurazeo Funds Management Luxembourg (EFML), d'Eurazeo North America et de Kurma.

- ( 3 )2023 : les indicateurs couvrent les activités d'Eurazeo SE et ses bureaux à Paris, d'Eurazeo Global Investor (EGI) et ses bureaux à Paris, Berlin, Frankfurt, Madrid, Milan, São Paulo, Seoul et Singapour, d'Eurazeo Funds Management Luxembourg (EFML), d'Eurazeo North America, d'Eurazeo UK,, d'Eurazeo China et de Kurma.

- ( 4 )Les salariés ayant quitté l'entreprise au cours de l'année ne sont pas comptabilisés dans le total des salariés considérés.

- ( 5 )Les émissions du scope 3 d'Eurazeo sont les émissions liées aux achats de produits et services, aux biens d'équipement informatiques, aux voyages d'affaire et activités liées aux combustibles et à l'énergie (non incluses dans les Scope 1 ou 2). Note : suite à un renforcement méthodologique en 2023, et en accord avec le périmètre comptable du groupe, Eurazeo a procédé à une évolution dans l’attribution des émissions associées aux deal fees, qui sont réintégrées dans la catégorie 15 "investissements" pour les sociétés concernées. En 2022, elles représentaient 6 964 tCO2e, alors intégrées dans le scope 3.2.

-

3.5Rapport de l'Organisme Tiers Indépendant

Rapport de l'un des commissaires aux comptes, désigné organisme tiers indépendant, sur la vérification de la déclaration consolidée de performance extra-financière

En notre qualité de commissaire aux comptes de la société EURAZEO (ci-après « l’entité ») et à la suite à la demande qui nous a été faite, nous vous présentons notre rapport sur la déclaration consolidée de performance extra-financière relative à l’exercice clos le 31 décembre 2023 (ci-après « la déclaration »), présentée dans le Document d'Enregistrement Universel et établie de façon volontaire conformément aux dispositions des articles L.225-102-1, R.225-105 et R.225-105-1 du code de commerce.

-

3.6Plan de vigilance

3.6.1Introduction

Conformément à l’article L. 225-102-4 du Code de commerce, le Plan de Vigilance d’Eurazeo a vocation à couvrir les mesures de vigilance raisonnable propres, à identifier les risques et à prévenir les atteintes graves envers les droits humains et les libertés fondamentales, la santé et la sécurité des personnes et l’environnement, résultant des activités d’Eurazeo et de celles des sociétés qu’il contrôle directement ou indirectement, ainsi que des activités des sous-traitants ou fournisseurs avec lesquels est entretenue une relation commerciale établie, lorsque ces activités sont rattachées à cette relation.

Cette démarche de vigilance est alignée avec la stratégie ESG d’Eurazeo décrite dans ce document en section 3.1 Stratégie de durabilité ainsi que sur le site internet d’Eurazeo rubrique Responsabilité et impact. Cette section 3.6 Plan de vigilance a vocation à couvrir uniquement les dispositions spécifiques relatives à la loi sur le Devoir de Vigilance.

Les actions d'incitation aux bonnes pratiques de prévention des risques d’atteintes graves aux droits humains, aux libertés fondamentales, à la santé et à la sécurité des personnes et à l’environnement, contenues dans ce Plan de Vigilance, relèvent de diligences raisonnables dont la mise en œuvre appartient à Eurazeo, aux fournisseurs d'Eurazeo, aux sociétés contrôlées par Eurazeo et à leurs propres fournisseurs. Il est rappelé que les activités conduites par les sociétés contrôlées par Eurazeo sont de natures très diverses. En conséquence, le Plan de Vigilance établi ne peut s'appliquer de façon uniforme à l'ensemble du périmètre ni être considéré comme couvrant de façon exhaustive les risques de chaque entité ; il revient donc à chaque société concernée d’initier, d'affiner ce plan et de le faire correspondre à ses risques effectifs.

-

Facteurs

de risquesEurazeo est un groupe d’investissement européen de premier plan, dont l’activité principale est la gestion d’actifs pour le compte de clients institutionnels et de particuliers. Sa mission, en tant que groupe d’investissement spécialisé dans les marchés privés, est de maximiser sur le long terme et de manière responsable la création de valeur pour ses clients et ses actionnaires. Son expérience éprouvée dans l’investissement et sa plateforme opérant sur l’ensemble des classes d’actifs (principalement en Europe) permettent au groupe Eurazeo de créer de la valeur en accompagnant les entreprises dans leur développement puis en la rétrocédant à ses clients lors de la réalisation de ces investissements. Une des particularités de son modèle d’affaires est de s’appuyer sur son bilan, en investissant ses fonds propres (i) aux côtés de ses clients dans ses différentes classes d’actifs/stratégies (assurant ainsi un alignement optimal d’intérêts), d’une part, et (ii) pour développer des avantages compétitifs accélérateurs de croissance (ex. seeding de nouvelles stratégies, warehousing de deals…), d’autre part.

Eurazeo a commencé, en 2023, une nouvelle phase de son développement et de passage à l’échelle de son modèle, et ambitionne de devenir, à l’horizon 2027, l’acteur de référence en Europe de la gestion d’actifs dans les marchés privés sur les segments du mid-market, des valeurs de croissance et de l’impact. Dans cette perspective, Eurazeo définit et poursuit un certain nombre d’objectifs stratégiques, financiers et opérationnels. La réalisation de certains risques peut affecter sa capacité à atteindre ses objectifs. En effet, comme toute société, Eurazeo évolue dans un environnement soumis à aléas où la prise de risques est consubstantielle à la recherche d’opportunités et à la volonté de développer l’entreprise.

Il est donc important pour Eurazeo d’identifier, prévenir et limiter l’impact des principaux risques susceptibles de menacer l’atteinte de ses objectifs, en concevant et en mettant en place des dispositifs de contrôle interne et de gestion des risques adaptés. Sous la responsabilité du Directoire, ces dispositifs :

- As’intègrent au modèle d’affaires et aux processus métiers propres à l’organisation, afin de contribuer positivement à la conduite et au pilotage de ses différentes activités et constituer une source d’avantages compétitifs pour l’entreprise, notamment en améliorant la prise de décision ; et

- As’inscrivent dans une démarche de progrès continu, qui mobilise les collaborateurs de la Société autour d’une vision commune des principaux risques.

Aussi bien conçus et aussi bien appliqués soient-ils, les dispositifs de contrôle interne et de gestion des risques ne peuvent fournir une garantie absolue quant à la réalisation des objectifs de la Société. Les limites des dispositifs trouvent notamment leur origine dans le facteur humain : la prise de décision s’appuie sur des femmes et des hommes et leur faculté de jugement.

- ( i )des caractéristiques des dispositifs de contrôle interne et de gestion des risques qu’Eurazeo a mis en place ; et

- ( ii )des spécificités des principaux risques auxquels le Groupe est confronté.

L’exercice de présentation des spécificités des principaux risques s’est appuyé sur les principes suivants :

- Ales informations données ne prétendent pas être exhaustives (risques non connus, risques mal ou non identifiés, etc.) et à ce titre, elles ne couvrent pas l’ensemble des risques auxquels la Société pourrait être confrontée dans le cadre de ses activités. Eurazeo a procédé à une analyse qui veille à se concentrer sur les risques jugés comme de nature à remettre en cause la continuité d’exploitation, ou qui pourraient avoir un effet défavorable significatif sur son activité, sa situation financière ou ses résultats (impact financier, notamment sur les commissions de gestion, les commissions de performance ou encore la valeur nette du portefeuille détenu par Eurazeo) et/ou sur le développement de l’entreprise (impact notamment sur la réputation et le facteur humain). À la connaissance d’Eurazeo, il n’y a pas d’autres risques significatifs hormis ceux présentés. En application du Code de commerce (article L. 22-10-35), sont présentées également des informations sur les risques financiers ;

- Ala description ne donne une vision des risques qu’à un instant donné ;

- Ales intérêts légitimes d’Eurazeo au regard des conséquences possibles de la divulgation de certaines informations ont été pris en compte, et ce, dans le respect de la correcte information du marché et des investisseurs.

4.1Les dispositifs de gestion des risques et de contrôle interne

Les dispositifs de gestion des risques et de contrôle interne sont indissociables l’un de l’autre ; ils participent de manière complémentaire à la maîtrise des activités de la Société :

- Ale dispositif de gestion des risques vise à identifier et analyser les principaux risques de la Société. Les risques identifiés et susceptibles de dépasser les limites acceptables fixées par la Société sont traités et le cas échéant, font l’objet de plans d’actions. Ces derniers peuvent prévoir la mise en place de contrôles, un transfert des conséquences financières (mécanisme d’assurance ou équivalent) ou une adaptation de l’organisation ;

- Ade son côté, le dispositif de contrôle interne s’appuie sur le dispositif de gestion des risques pour identifier les principaux risques à maîtriser. À l’instar des principes généraux du Cadre AMF, le dispositif de contrôle interne d’Eurazeo vise notamment à assurer : la conformité aux lois et règlements, l’application des instructions et des orientations fixées par le Directoire, le bon fonctionnement des processus internes de la Société, notamment ceux concourant à la sauvegarde de ses actifs, et la fiabilité des informations financières.

Ces dispositifs s’appuient sur des processus (4.1.2), des acteurs clés (4.1.3) et un environnement favorisant des comportements intègres et éthiques (4.1.4), qui sont successivement présentés ci-après.

Les dispositifs présentés (tels qu’ils fonctionnent au 31 décembre 2023) couvrent l’ensemble des opérations effectuées au sein d’un périmètre qui comprend la société d’investissement Eurazeo SE, les sociétés de gestion de portefeuille (situées à Paris et Luxembourg) qui hébergent les différentes stratégies d’investissement ainsi que les véhicules d’investissement directement contrôlés, et les bureaux (filiales, succursales ou bureaux de représentation) situés à l’étranger (New York, Londres, Francfort, Berlin, Milan, Madrid, Shanghai, Séoul, Singapour et São Paulo).

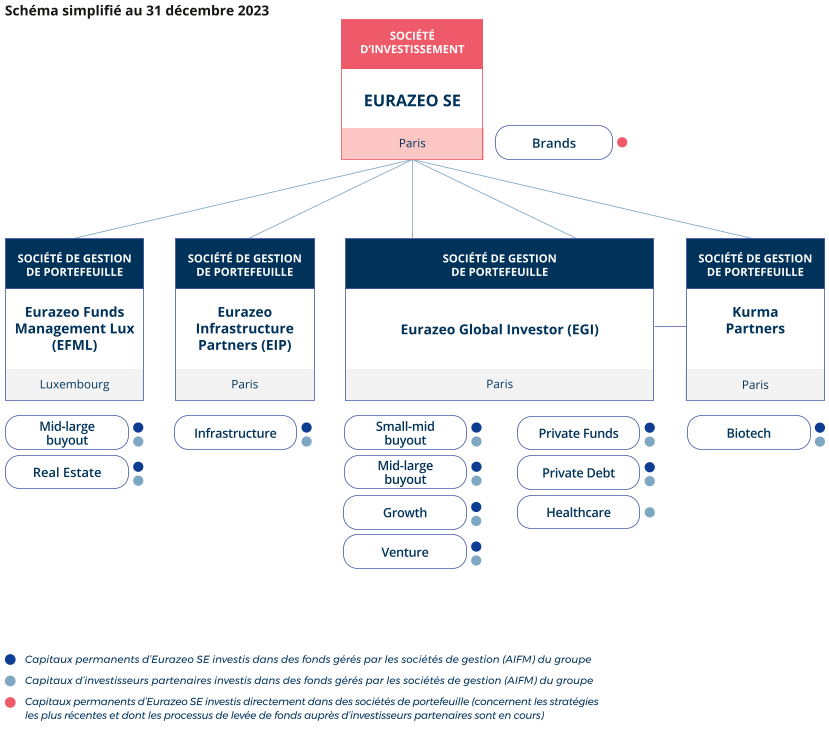

4.1.1Une gestion des investissements organisée autour d’une société d’investissement et de quatre sociétés de gestion de portefeuille

Eurazeo déploie trois classes d’actifs : Private Equity, Private Debt et Real Assets. Elles se déclinent en autant d’expertises/stratégies permettant de financer les entreprises sur l’ensemble du spectre d’investissement. Ces stratégies se répartissent comme suit :

- APrivate Equity : Buyout (Small-mid buyout et Mid-large buyout), Growth, Brands et Healthcare, Venture (dont Biotech), Private Funds Group ;

- APrivate Debt (financement sur-mesure des PME valorisées entre 25 et 500 millions d’euros) ;

- AReal Assets : Real Estate, et Infrastructure.

Sur l’ensemble de ses stratégies, le groupe Eurazeo a vocation à déployer à la fois les capitaux de ses clients (gestion pour compte de tiers) et les capitaux de son bilan (capitaux permanents de la société d’investissement Eurazeo SE).

Certaines stratégies parmi les plus récentes sont susceptibles d’être essentiellement portées par le bilan d’Eurazeo, le temps que leurs performances deviennent suffisamment attractives pour lever des fonds auprès d’investisseurs tiers. Les stratégies les plus matures sont généralement financées à la fois par les capitaux permanents d’Eurazeo SE et les capitaux des clients, ces capitaux sont investis dans des fonds gérés au niveau d’une des différentes sociétés de gestion de portefeuille du Groupe. À la date du présent Document d’enregistrement universel, le groupe Eurazeo contrôle quatre sociétés de gestion disposant de l’agrément AIFM (Alternative Investment Fund Managers) : Eurazeo Funds Management Lux (Luxembourg), Eurazeo Global Investor, Eurazeo Infrastructure Partners, et Kurma Partners, basées à Paris. Eurazeo Global Investor (EGI) est issue de la fusion, au 31 décembre 2023, des sociétés de gestion Eurazeo Mid Cap et Eurazeo Investment Manager. Cette fusion permet d’afficher auprès des clients une structure simplifiée et clarifiée qui porte la majeure partie de l’offre produit, et accélère l’harmonisation des processus internes entre les différentes stratégies.

De manière simplifiée, le diagramme ci-après représente la répartition des différentes stratégies opérées depuis la société d’investissement Eurazeo SE et/ou les sociétés de gestion de portefeuille, au 31 décembre 2023.

-

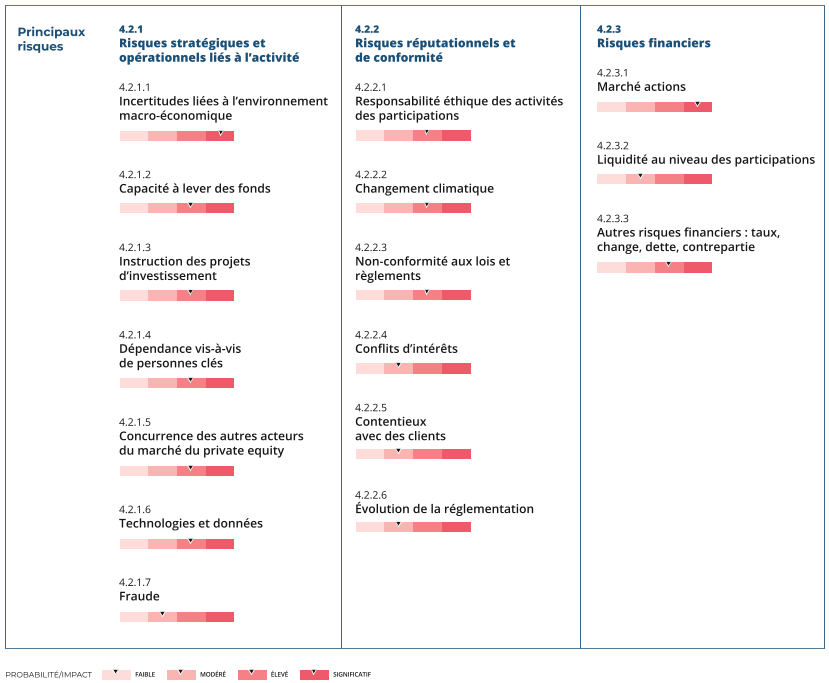

4.2Facteurs de risques

Un tableau de synthèse des principaux facteurs de risques d’Eurazeo est présenté ci-dessous ; y figurent les facteurs de risques jugés importants pour la prise de décision d’investissement, au regard des effets qu’ils peuvent avoir sur l’entreprise notamment sur sa continuité d’exploitation, la bonne conduite et la performance de ses activités (impacts financiers, notamment sur les commissions de gestion, les commissions de performance ou encore la valeur nette du portefeuille détenu par Eurazeo) ou encore son développement (en particulier sur sa réputation, et le facteur humain).

Les facteurs de risques sont classés dans un nombre limité de catégories en fonction de leur nature : (i) les risques stratégiques et opérationnels liés à l’activité, (ii) les risques réputationnels et de conformité et (iii) les risques financiers. Dans chacune des catégories présentées, les risques font l’objet d’une hiérarchisation établie en fonction de leur niveau de criticité (i.e. présentation par ordre décroissant d’importance).

Le niveau de criticité est évalué lors d’un exercice de cartographie des risques sur la base d’une combinaison de la probabilité de survenance et de l’impact estimé de chaque risque, en prenant en compte les mesures mises en place pour réduire le risque. La criticité des risques s’apprécie sur une échelle à quatre niveaux (faible, modéré, élevé, significatif). Seuls les risques évalués avec un niveau de criticité “modéré”, “élevé” ou “significatif” sont détaillés dans le présent chapitre. La présentation, la hiérarchisation et la description des risques ne donnent une vision qu’à un moment donné. En fonction notamment des évolutions de la conjoncture économique et des conditions de marché, l’exposition à un facteur de risque et la magnitude des risques qui y sont associés sont susceptibles de varier.

En application du Code de commerce (article L. 225-100), sont présentées également des informations sur les risques financiers. D’autres risques, non connus ou considérés comme moins importants par Eurazeo à la date du présent Document d’enregistrement universel, pourraient également affecter ses activités.

4.2.1Risques stratégiques et opérationnels liés à l’activité

4.2.1.1Incertitudes liées à l’environnement macro-économique

Risque qu’une dégradation de la conjoncture macro-économique (inflation, crise énergétique, faible croissance/récession, baisse d’attractivité de certains secteurs, issue du conflit militaire en Ukraine…), (i) affecte défavorablement les performances des sociétés de portefeuille et/ou (ii) altère les conditions d’investissement, de transformation, de valorisation, et de cession des sociétés de portefeuille.

D’une manière générale, une évolution défavorable de l’environnement politico-économique et une dégradation de la conjoncture économique peuvent altérer les conditions d’investissement. Des perspectives conjoncturelles défavorables sont également susceptibles d’impacter négativement les performances futures de certaines sociétés de portefeuille, ce qui pourrait par exemple se traduire négativement pour Eurazeo dans ses comptes consolidés (commissions de performance, valeur nette du portefeuille du bilan) et/ ou dans la performance de ses fonds sous gestion.

En ce qui concerne la présence géographique du portefeuille actuel, les sociétés de portefeuille sont majoritairement actives en Europe, aussi leur performance est plus particulièrement corrélée à la croissance économique de cette région. En fonction de leur modèle économique et de leur secteur, les activités des sociétés de portefeuille sont plus ou moins sensibles aux évolutions de l’environnement économique. Avec la maturité de l’industrie du Private Equity, la spécialisation sectorielle est devenue cruciale pour la pertinence et la performance des investissements. Le Groupe s’est positionné avec succès sur des segments bénéficiant de tendances sous-jacentes de croissance : services aux entreprises, services financiers, tech, santé et transition énergétique. Pour rappel, à l’occasion de la crise sanitaire liée à la pandémie de Covid-19, le groupe Eurazeo a démontré la très bonne résilience d’une très large partie de son portefeuille ainsi que sa solidité financière, attestant de la pertinence de sa stratégie de diversification. Les sociétés du portefeuille ont globalement démontré leur capacité à adapter leur feuille de route stratégique face à un contexte nouveau et difficile.

En 2022, l’économie mondiale avait été marquée par la résurgence d’une hausse durable et généralisée des prix (qui a conduit au resserrement des politiques monétaires et notamment à la hausse des taux) et par une crise énergétique majeure (pénurie et surenchérissement du prix des matières premières : gaz, charbon et pétrole). Ces phénomènes ont largement été accentués par le conflit armé qui a éclaté en février 2022 entre l’Ukraine et la Russie. Compte tenu d’une exposition très faible à l’Ukraine et à la Russie, les effets directs du conflit (et des sanctions associées) sur le portefeuille du groupe Eurazeo ont été extrêmement limités, que cela soit au niveau de son chiffre d’affaires ou de ses moyens de production. Sur l’année 2023, malgré un contexte économique complexe et incertain, la bonne performance des sociétés de portefeuille détenues par le bilan (hausse du chiffre d’affaires de + 11 %) reflète la pertinence des choix sectoriels d’Eurazeo (notamment la santé, les services aux entreprises, le digital, ou la transition énergétique).

La succession de facteurs conjoncturels défavorables ces dernières années (pandémie de Covid-19, guerre en Ukraine, inflation accrue, crise énergétique…) a fragilisé la stabilité macro-économique globale et favorisé un ralentissement de la croissance mondiale. Aussi, à la date du présent Document d’enregistrement universel, en ce qui concerne les perspectives économiques mondiales pour 2024 de nombreuses incertitudes persistent : notamment le rythme de ralentissement de l’inflation, l’enjeu des prix de l’énergie, l’évolution des taux d’intérêts ou encore les conséquences d’une éventuelle dégradation de l’environnement géopolitique.

Effets potentiels

- AAltération de la capacité à transformer, valoriser et céder nos participations en ligne avec la thèse d’investissement

- ADégradation de la performance de sociétés de portefeuille susceptible de se traduire dans la valeur du portefeuille du bilan et dans le rendement des fonds gérés

- AProblèmes de liquidité pour certaines participations

Exemples de mesure de réduction du risque

- AStratégie d’investissement pour partie dans des modèles économiques résilients et/ou porteurs de croissance

- APortefeuille d’activités diversifiées, ayant fait preuve de sa résilience depuis le début de cette crise sanitaire

- ALevier d’endettement et/ou niveau de covenants prudents

4.2.1.2Capacité à lever des fonds

Risque qu’Eurazeo ne soit pas en mesure d’atteindre ses objectifs de collecte de fonds pour financer ses programmes d’investissement.

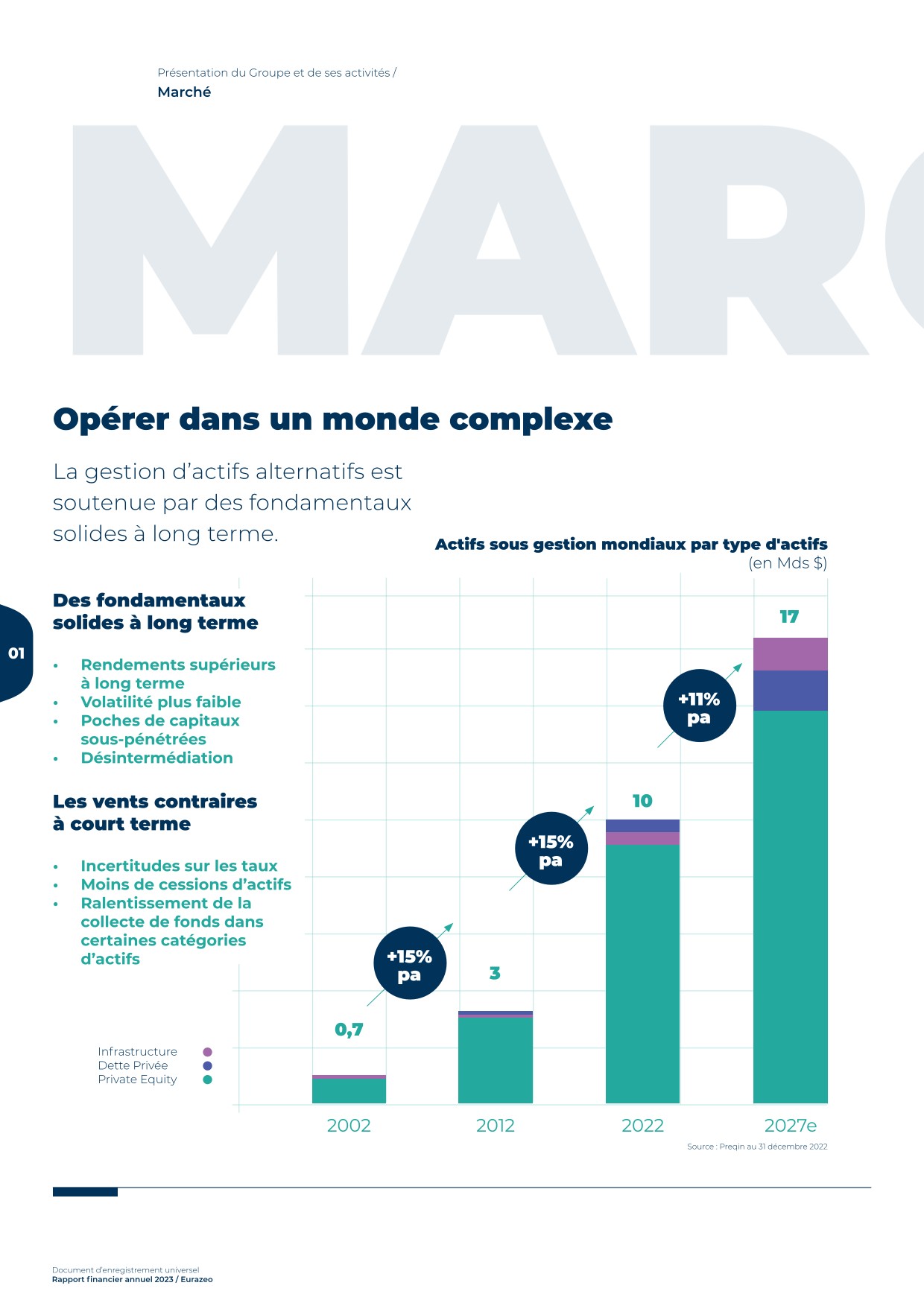

Au 31 décembre 2023, les actifs sous gestion (AuM) d’Eurazeo s’élèvent à 35,0 milliards d’euros en hausse de 9 % par rapport au 31 décembre 2022. Dans la poursuite de son ambition de devenir l’acteur de référence de la gestion d’actifs privés en Europe, Eurazeo est exposé sur le marché de la collecte de fonds au comportement des investisseurs internationaux vis-à-vis des classes d’actifs dans lesquels elle propose d’investir, notamment le private equity. Si leur appétit a été grand ces dernières années pour cette classe d’actifs, cela ne préjuge en rien de leur comportement de demain. En effet, dans un contexte de marché complexe et incertain, on observe depuis 2022 un allongement du cycle de levée de fonds dans l’ensemble du non coté.

Pour atténuer le risque que ses investisseurs se tournent vers d’autres classes d’actifs, Eurazeo doit notamment être en mesure de renforcer et d’élargir son réseau d’investisseurs internationaux, et continuer à délivrer des performances attractives au bénéfice des clients. Le Groupe est l’un des rares en Europe à pouvoir offrir à ses clients des solutions d’investissement sur trois classes d’actifs à fort rendement – private equity, dette privée, actifs immobiliers et infrastructures – sur l’ensemble du cycle de développement des entreprises – venture, growth, lower and upper midcap – et avec une expertise sur l’ensemble des secteurs d’activités porteurs. Par ailleurs, le support et l’expertise apportés par une équipe centrale expérimentée dédiée au marketing et à la levée de fonds (avec des professionnels spécialisés par zone géographique et/ou par produits) constituent un avantage concurrentiel complémentaire.

Eurazeo finit l’année 2023 en croissance par rapport à 2022 avec 3,5 milliards d’euros levés, ce qui constitue un véritable succès dans un marché en baisse de 30 à 35 %. Cette croissance s’explique notamment par le succès du programme Eurazeo Private Debt VI qui avec 2,3 milliards d’euros, dont 2,1 milliards d’euros provenant de tiers, surpasse son objectif initial témoignant de la confiance de nos investisseurs historiques et de plusieurs nouveaux investisseurs internationaux et français. Le bon démarrage de la levée de fonds d’Eurazeo Capital V marque, quant à lui, une étape importante dans la transformation d’Eurazeo, illustrant la pertinence de notre positionnement sur le mid-market européen. Il marque aussi une étape majeure dans la mise en place d’une base d’investisseurs pour cette activité historique d’Eurazeo. Le Groupe enregistre également de très belles avancées en matière de stratégie d’impact avec successivement le closing final du fonds Eurazeo Smart City II qui a été supérieur à sa cible initiale, puis en octobre 2023 celui d’ESMI, 1er fonds article 9 lancé par Eurazeo, ainsi que la collecte très dynamique du fonds dédié à l’infrastructure de transition (ETIF).

Effets potentiels

- AImpacts défavorables sur le niveau des commissions de gestion (stagnation ou baisse) et sur le résultat d’Eurazeo

- AAltération de la capacité d’Eurazeo à déployer durablement ses stratégies d’investissement

Exemples de mesure de réduction du risque

- AQualité du track record (i.e. performance des millésimes précédents)

- AInvestor Relations : équipe centrale dédiée au marketing et à la levée de fonds, au service des différentes stratégies du Groupe

- AStabilité des équipes d’investissement

- ACouverture géographique large d’investisseurs internationaux institutionnels

- AVariété des profils des investisseurs : gérants d’actifs, fonds souverains, compagnies d’assurance, family office

4.2.1.3Instruction des projets d’investissement

Risque que les travaux d’analyse et de due diligence réalisés sur un projet d’investissement ne permettent pas d’identifier des risques existants à la date de la transaction, qui se matérialisent plus tard et se traduisent in fine par une perte de valeur sur l’investissement.

L’activité de prise de participations dans une entreprise cible expose la Société à un certain nombre de facteurs de risques pouvant se traduire à terme par une perte de valeur sur l’investissement. Parmi ces aléas, on peut distinguer :

- Ala surévaluation de la valeur de l’entreprise cible à l’acquisition, du fait par exemple :

- •de la capacité insuffisante de l’entreprise cible et de son management à mener à bien les objectifs de son plan d’affaires,

- •de la remise en question du modèle économique de l’entreprise cible (i.e. rupture technologique, évolution réglementaire défavorable…), et de tout autre aléa susceptible de remettre en cause la cohérence et la fiabilité du plan d’affaires du management (hypothèses trop ambitieuses par exemple),

- •de la non-détection ou sous-estimation d’un passif substantiel, ou d’une mauvaise appréciation de la valeur de certains éléments d’actif ;

- Ale manque de fiabilité des informations et des données comptables et financières relatives à la société cible : ces informations communiquées pendant l’instruction du projet d’investissement peuvent être erronées, et ceci de manière délibérée ou non ;

- Ales contentieux susceptibles de survenir avec les vendeurs ou les tiers : ceux-ci pouvant être liés par exemple à l’insolvabilité du vendeur et de ses garants éventuels (rendant difficile la mise en œuvre de la ou des garanties), ou encore au changement de contrôle (menaçant par exemple les termes contractuels avec des fournisseurs ou clients clés).

La politique de gestion de ces risques pour Eurazeo repose notamment sur la réalisation de due diligence de qualité, et le respect de critères d’investissement stricts. Préalablement à toute acquisition, durant la phase d’analyse d’un dossier, Eurazeo procède à une analyse approfondie des risques associés à l’investissement. Sur la base de cette analyse, des due diligence approfondies, généralement réalisées par des tiers, sont conduites dans les domaines stratégiques, opérationnels, financiers, juridiques et fiscaux. Elles couvrent notamment des volets sociaux, environnementaux, conformité, digital et gouvernance. Au cas par cas, les risques identifiés peuvent être couverts par une garantie négociée avec les vendeurs ou des assurances. Dans l’analyse des dossiers, Eurazeo porte une attention particulière à l’analyse des critères d’investissement suivants : barrières à l’entrée, rentabilité, récurrence des cash-flows, potentiel de croissance, et thèse d’investissement partagée avec le management. Aux différents stades d’avancement de l’instruction d’un dossier, les risques associés à l’investissement cible sont évalués, documentés et revus de façon régulière à l’occasion des Comités d’investissement.

Eurazeo a développé une approche d’identification des opportunités d’investissement qui intervient bien en amont d’un processus de vente. Elle lui permet de se forger très tôt une conviction sur les vendeurs et les fondamentaux de la cible.

Effets potentiels

- APerte en capital sur l’investissement

- ADégradation du rendement d’un programme d’investissement

- ADétournement des équipes et du management de priorités stratégiques pour traiter le risque

Exemples de mesure de réduction du risque

- AProcessus approfondi de due diligence

- ASéniorité des Comités d'investissement

- AConnaissance des secteurs

- AApproche des cibles potentielles très en amont d’un processus de vente

- AExpertises internes : conformité, juridique, ESG, digital…

4.2.1.4Dépendance vis-à-vis de personnes clés

Risque que le départ ou l’indisponibilité prolongée d’une ou plusieurs personnes clés (de facto ou de jure) affecte la bonne conduite des activités d’Eurazeo et/ou d’une de ses participations.

La capacité d’Eurazeo à saisir les bonnes opportunités d’investissement, à optimiser le montage des acquisitions, et à capitaliser le potentiel de création de valeur des participations est largement dépendante de la réputation, des réseaux, de la compétence et de l’expertise des membres de son Directoire et de ses Directeurs d’Investissement. Aussi, le départ d’une ou plusieurs de ces personnes clés pourrait avoir un impact négatif majeur sur l’activité et l’organisation d’Eurazeo ; un tel départ pourrait altérer non seulement le deal flow et les projets d’investissement en cours, mais également la gestion des équipes d’Eurazeo et les relations avec le management des participations, ou encore les investisseurs institutionnels dans le cadre de la gestion pour compte de tiers. Par ailleurs, en ce qui concerne la gestion pour compte de tiers, des clauses hommes clés sont généralement incorporées aux règlements des fonds. Ainsi, en cas de changements profonds dans l’équipe de gestion en charge d’un programme d’investissement, l’activation de la clause d’homme clé peut donner le droit aux investisseurs institutionnels de remettre en cause leurs engagements dans le fonds (par exemple : suspension des investissements le temps de trouver un successeur idoine à la personne clé partante).

De la même manière, le départ, l’indisponibilité ou la perte de confiance de personnes clés d’une équipe dirigeante de nos participations, quel qu’en soit le motif, pourraient avoir des impacts sur la conduite des opérations et la poursuite de la stratégie de la participation. En effet, un des critères d’investissement d’Eurazeo repose sur le partage de la thèse d’investissement avec le management. Durant la phase de développement, les équipes d’Eurazeo et l’équipe dirigeante de chaque participation travaillent autour d’une vision claire des objectifs à atteindre et des actions à mener à court, moyen et long terme. Le management des participations joue également un rôle important dans la conduite des actions visant à s’adapter à la conjoncture économique.

Afin de minimiser ce risque, Eurazeo fait de l’alignement des intérêts entre l’actionnaire, les équipes et le management des participations un facteur clé de la continuité des équipes dirigeantes et de la création de valeur, ceci notamment au travers de mécanismes de co-investissement et d’acquisition progressive de droits sur des instruments, de type action de performance. La Société mise également sur la relation proche, régulière et privilégiée entretenue avec le management, et sur la préparation de la succession des personnes clés. Enfin, une attention particulière est portée à la rédaction du contenu des clauses hommes clés dans les règlements des fonds d’investissement.

Effets potentiels

- AInvestissements d’un ou des fonds d’investissement concernés sont suspendus le temps du remplacement d’une ou des personnes clés concernées, en application de la clause

- AInfluence défavorable sur le deal flow d’Eurazeo

- ABaisse de l’attractivité d’Eurazeo pour recruter des talents et/ou lever des fonds

- ASous-performance d’une participation

Exemples de mesure de réduction du risque

- AAlignement d’intérêt au travers de contrats de co-investissement

- APlans de succession/Conditions d’emploi compétitives

- AQualité de la rédaction des clauses hommes clés dans les règlements de fonds

- APartage de la thèse d’investissement avec le management des participations

4.2.1.5Concurrence des autres acteurs du marché du private equity

Risque que la capacité d’Eurazeo à déployer ses programmes d’investissements de private equity dans l’horizon de temps attendu soit altérée par une concurrence accrue des autres acteurs du marché et une inflation des valorisations.

L’existence d’un nombre important d’acteurs du capital investissement place la Société sur un marché concurrentiel. La forte concurrence sur les actifs les plus recherchés peut conduire à des situations de prix d’acquisition très élevés, notamment sur les actifs des secteurs les plus recherchés. Les excellentes performances affichées ces dernières années dans la classe d’actifs que représente le private equity ont attiré de nouveaux entrants à la recherche de rendements, qu’ils ne trouvaient pas dans d’autres classes d’actifs. Cette concurrence accrue associée à des valorisations excessives est susceptible de réduire le champ des opportunités d’investissement attractives – elle peut conduire à engager du temps et des dépenses conséquentes sur des dossiers pour lesquels l’offre d’Eurazeo pourrait ne pas être retenue, et se détourner de certaines opportunités.

Avec ses différentes stratégies d’investissement en private equity, ainsi qu’une présence des équipes d’investissements en Europe (France, UK, Allemagne, Italie, Espagne) et en Amérique du Nord, Eurazeo bénéficie d’un large spectre d’opportunités.

Par ailleurs, l’organisation d’Eurazeo autour de différentes stratégies d’investissement qui privilégient des profils d’investissement de croissance et des tendances structurelles de l’économie (notamment services aux entreprises, services financiers de spécialité, santé, transition environnementale et nouvelles tendances de consommation) permet d’identifier et d’approfondir des opportunités et de mieux connaître les vendeurs très en amont. Cette approche de recherche de transactions non intermédiées constitue un avantage concurrentiel lors d’un processus d’acquisition, et est susceptible de réduire l’exposition à la concurrence inhérente aux transactions intermédiées.

Pour nourrir efficacement son deal flow, Eurazeo veille également à renforcer son réseau d’affaires et cherche continuellement à élargir sa connaissance des secteurs stratégiques. Les équipes s’appuient notamment sur un process digitalisé de suivi du deal flow, et un réseau de seniors advisors dotés d’une longue expérience industrielle et bénéficiant d’un large réseau d’affaires.

Effets potentiels

- AAccroissement des dead deal costs (frais de transactions perdus)

- AAcquisition d’actifs survalorisés en cas de retournement économique

- ADiminution du rendement des programmes d’investissement/perte de confiance des investisseurs institutionnels

- AConcurrence sur les ressources humaines/débauchage

Exemples de mesure de réduction du risque

- ASpectre d’opportunités sur une géographie étendue : Europe et Amérique du Nord

- AConnaissance approfondie des secteurs structurellement porteurs

- ADiversification des stratégies d’investissement

- AOrigination des deals : équipe dédiée, digitalisation du deal flow

- ARéseau d’affaires : partenariats stratégiques, Senior advisors

- AConditions d’emploi compétitives des équipes d’investissement

4.2.1.6Technologies et données

Risque que des attaques et/ou des défaillances des systèmes d’information altèrent la confidentialité, la disponibilité et/ou l’intégrité des données numériques d’Eurazeo et de ses partenaires, et empêchent notamment Eurazeo d’assurer la continuité de ses opérations, la conformité avec les réglementations liées aux données personnelles et/ou à l’information privilégiée, ou encore de contenir l’altération de son image/sa réputation vis-à-vis de ses partenaires et parties prenantes.

Pour la conduite de ses activités, Eurazeo s’appuie sur des infrastructures et applications informatiques qui permettent de collecter, traiter et produire des données, notamment confidentielles et stratégiques. Des défaillances techniques (matérielles, logicielles, réseau…) ou encore des attaques informatiques (malware, intrusion…) pourraient nuire à la disponibilité, à l’intégrité et à la confidentialité de ses données, et avoir des conséquences négatives sur l’activité et la réputation de la Société. La transformation digitale de la Société, le développement du stockage de données dans des systèmes cloud ou encore le recours accru à des solutions clés et/ou métiers en mode SaaS ont pour effet d’accroître la vulnérabilité d’Eurazeo face aux menaces des cyber-attaquants. Ils augmentent également la dépendance d’Eurazeo à la fiabilité des systèmes informatiques des prestataires tiers.

La sécurité informatique constitue une priorité d’Eurazeo. Aussi, depuis plusieurs années, un certain nombre d’initiatives ont vu le jour en vue de s’assurer de la mise en place de mesures adéquates pour protéger ses actifs numériques ainsi que ceux de ses participations contrôlées. Le dispositif de prévention des risques Cyber ainsi développé s’appuie notamment sur : un Comité IT & Digital, un responsable de la sécurité des systèmes d’information (RSSI), une politique de sécurité du système d’information (PSSI), et le déploiement de nombreuses mesures techniques renforçant la sécurité de l’accès aux ressources numériques. Afin de valider l’efficience du dispositif, des audits de sécurité informatique et des tests d’intrusion sont régulièrement réalisés, et les vulnérabilités identifiées font l’objet d’actions correctrices. Par ailleurs, Eurazeo a souscrit des polices d’assurance Cyber et Fraude. Dans le contexte actuel de tensions internationales, le risque de cyberattaques susceptibles d’affecter directement ou indirectement les entreprises européennes et nord-américaines est élevé. Le groupe Eurazeo a adapté son niveau de vigilance en conséquence.

Enfin, en matière de continuité, le plan de reprise d’activité d’Eurazeo est testé annuellement ; il doit permettre à la Société de poursuivre son activité en cas de sinistre informatique et d’éviter la perte de données.

Effets potentiels

- AFuites de données confidentielles et/ou stratégiques relatives aux activités d’Eurazeo, de ses participations, de ses clients ou d’autres parties prenantes

- AExploitation d’une information privilégiée par un cyber-attaquant

- AExploitation de données sensibles et confidentielles par un cyber-attaquant en vue de perpétrer une fraude (voir 4.2.1.7)

- AInfractions aux réglementations en matière de protection des données personnelles

Exemples de mesure de réduction du risque

- ADispositif de prévention des menaces cyber : Comité de sécurité numérique d’Eurazeo, Audits de sécurité Cyber, PSSI, RSSI, Feuille de route Cyber, campagnes de sensibilisations des collaborateurs et des participations…

- APlan de Reprise d’Activité, testé annuellement

- APolices d’assurance : Cyber, Fraude

- AGouvernance : cybersécurité à l’ordre du jour du Comité d’audit au moins deux fois par an

4.2.1.7Fraude

Risque qu’Eurazeo soit victime d’une fraude (typiquement un détournement de fonds) notamment à l’occasion de paiements réalisés dans le cadre d’opérations de closing et/ou de distributions.

Lors des opérations de closing de transaction ou encore de distributions dans les fonds, des ordres de paiement sont donnés pour des sommes qui représentent parfois plusieurs centaines de millions d’euros, et qui transitent vers des comptes bancaires tiers. Ces transactions exposent Eurazeo à un risque accru de détournement par des fraudeurs. Des organisations criminelles ont développé des dispositifs de fraude de plus en plus sophistiqués qui peuvent notamment combiner usurpation d’identité, intelligence stratégique et cyberattaque.

Pour atténuer ce risque, Eurazeo a mis en place un cadre strict en matière de contrôle interne sur les processus de mise en paiement, et sensibilise régulièrement ses Collaborateurs sur le risque de fraude. En parallèle, le dispositif de prévention des risques cyber développé par Eurazeo (voir 4.2.1.6) veille à sécuriser les données liées aux transactions sensibles et aux paiements.

Enfin, Eurazeo a souscrit des polices d’assurance Cyber et Fraude.

Effets potentiels

- APertes liées aux sommes détournées

- AAltération de la réputation vis-à-vis des banques, assureurs, clients et autres parties prenantes

Exemples de mesure de réduction du risque

- ADispositif de prévention des risques cyber

- AContrôles internes encadrant les mises en paiement

- APolices d’assurance : Cyber, Fraude

- ASensibilisation/formation des équipes

-

4.3Litiges

Directeur Général et Directeur Immobilier de la filiale ANF Immobilier

Des procédures sont en cours, par suite de la révocation et du licenciement en avril 2006, de Monsieur Philippe Brion, Directeur Général et de Madame Caroline Dheilly, Directeur Immobilier d’ANF Immobilier. Les salariés licenciés ont saisi en 2006 le Conseil des Prud’hommes de Paris et une action commerciale devant le Tribunal de commerce de Paris (depuis dépaysée à Evry) a été dirigée contre ANF Immobilier par l’ancien Directeur Général en qualité d’ancien mandataire social.

Avant l’introduction de ces procédures prud’homales et commerciales, ANF Immobilier avait saisi le Juge d’Instruction de Marseille d’une plainte avec constitution de partie civile concernant des faits supposés commis par l’ancien fournisseur visé ci-dessous ainsi que par ses deux anciens Directeurs et d’autres intervenants.

La Chambre de l’Instruction de la Cour d’Appel d’Aix en Provence a rendu le 4 mars 2009 un arrêt confirmant la validité de la mise en examen de l’ancien Directeur Général d’ANF Immobilier et ainsi l’existence d’indices graves et concordants à son encontre d’avoir commis l’abus de biens sociaux reproché au préjudice d’ANF Immobilier. En mars 2015, le Procureur de la République a demandé le renvoi des prévenus devant le tribunal correctionnel.

Le tribunal correctionnel de Marseille a prononcé la relaxe des prévenus par jugement en date du 4 juillet 2017. La Cour d’appel d’Aix en Provence a confirmé les dispositions civiles de ce jugement le 27 juin 2018 et a rejeté les demandes de l’ensemble des parties. Un pourvoi formé par ANF Immobilier a ensuite été rejeté par la Cour de Cassation.

Fin 2018 et début 2019, Monsieur Brion et Madame Dheilly ont réintroduit leurs instances devant ces tribunaux. La mise à jour de leurs demandes ressort à un montant total de demandes d’environ 4,3 millions d’euros. Le Conseil des Prud’hommes de Paris a condamné le 18 novembre 2019 Eurazeo et Icade solidairement à payer la somme d’environ 1,2 million d’euros à Monsieur Brion. La Cour d’appel de Paris a réduit ce montant à 840 milliers d’euros par un arrêt en date du 9 novembre 2022. Un pourvoi en cassation a été formé par Monsieur Brion en juin 2023.

Dans le dossier Dheilly, le Conseil des Prud'hommes de Paris a le 29 octobre 2021 condamné Icade (venant aux droits d'ANF Immobilier) à régler la somme globale d’environ 409 000 euros au titre de divers préjudices, estimant que son licenciement avait été réalisé sans cause réelle et sérieuse. Ce jugement fait l’objet d’une procédure d’appel.

Dans le dossier Brion, le tribunal de commerce d'Évry a condamné le 16 décembre 2021, Icade venant aux droits d'ANF Immobilier à régler la somme d’environ 325 000 euros pour révocation sans justes motifs. Ce jugement fait l’objet d’une procédure d’appel.

Par ailleurs, Monsieur Brion a intenté une nouvelle action devant le Tribunal Judiciaire de Paris à l’encontre d’Icade (venant aux droits d’ANF Immobilier), et d’anciens cadres et dirigeants d’ANF Immobilier afin de les voir condamnés solidairement à une somme globale de dommages et intérêts d’environ 30 millions d’euros pour dénonciation calomnieuse. Par jugement en date du 25 novembre 2020, ce tribunal a débouté Monsieur Brion de l’intégralité de ses demandes et l’a condamné à payer 8 000 euros à Icade et à Messieurs Keller et d’Amore. Ce jugement fait l’objet d’une procédure d’appel.

-

Gouvernement d’entreprise

Le présent chapitre rend compte des conditions de préparation et d’organisation des travaux du Conseil de Surveillance et du Directoire de la Société. La politique de rémunération des mandataires sociaux est également précisée.

La Société se réfère au code de gouvernement d’entreprise AFEP/MEDEF tel que révisé en décembre 2022 à l’exception des recommandations qui sont exposées à la section 5.3.1 Cadre des travaux du Conseil de Surveillance. Une attention particulière est également portée sur le rapport d’activité du Haut Comité du gouvernement d’entreprise ainsi que sur le rapport annuel de l’AMF sur la gouvernance et la rémunération des dirigeants.

Conformément aux dispositions de l’article L. 225-68 du Code de commerce, le présent chapitre intègre le rapport sur le gouvernement d’entreprise, joint au Rapport de Gestion. En application des articles L.22-10-9 à L.22-10-11 du Code de commerce et de l’article 8 du code de gouvernement d’entreprise AFEP/MEDEF, il rend notamment compte des éléments suivants :

- Ales évolutions dans la composition du Conseil de Surveillance et du Directoire en 2023 et à venir en 2024 ;

- Ale fonctionnement du Conseil de Surveillance et du Directoire ;

- Ales observations du Conseil de Surveillance sur le rapport du Directoire et sur les comptes de l’exercice 2023 ;

- Ala politique de rémunération des mandataires sociaux ;

- Ale tableau récapitulatif des délégations en cours de validité accordées par l’Assemblée Générale des Actionnaires ;

- Ales modalités particulières de participation des actionnaires à l’Assemblée Générale ;

- Ales éléments susceptibles d’avoir une incidence en cas d’offre publique ;

- Ala politique de diversité du Conseil de Surveillance et l'application du principe de représentation équilibrée des femmes et des hommes en son sein ;

- Ala politique de mixité appliquée aux instances dirigeantes ainsi que les objectifs de cette politique, leurs modalités de mise en œuvre, les résultats obtenus au cours de l’exercice écoulé.

Le Rapport de Gestion comprend les questions relatives à la marche des affaires, aux risques et à la responsabilité sociétale d'entreprise. Les informations sur les procédures de contrôle interne et de gestion des risques mises en place par Eurazeo sont présentées dans le Rapport de Gestion au chapitre 4 Facteurs de risques du Document d’enregistrement universel 2023.

Depuis 2002, Eurazeo a opté pour une structure de gouvernance duale à Directoire et Conseil de Surveillance. Ce choix a été maintenu lors de la transformation de la Société en société européenne lors de l’Assemblée Générale des Actionnaires du 11 mai 2017.

Cette structure de gouvernance duale à Directoire et Conseil de Surveillance correspond aux meilleurs standards en matière de gouvernement d’entreprise. Elle permet en effet d’assurer un équilibre des pouvoirs entre les fonctions de direction du Directoire et les fonctions de contrôle du Conseil de Surveillance.

Le Directoire est investi des pouvoirs les plus étendus pour agir en toutes circonstances au nom de la Société. Il exerce ses pouvoirs dans la limite de l’objet social et sous réserve de ceux expressément attribués par la loi et les statuts aux Assemblées d’Actionnaires et au Conseil de Surveillance. Il détermine les orientations de l’activité de la Société et veille à leur mise en œuvre, conformément à son intérêt social. Les membres du Directoire peuvent, avec l’autorisation du Conseil de Surveillance, répartir entre eux des tâches de direction, des missions spéciales, permanentes ou temporaires. Cette répartition ne peut avoir pour effet de retirer au Directoire son caractère d’organe assumant collégialement la Direction de la Société. Le Directoire bénéficie ainsi de la réactivité et de l’efficacité requises par ses fonctions de direction.

Le Conseil de Surveillance exerce le contrôle permanent de la gestion conduite par le Directoire, conformément à la loi et aux statuts. A toute époque de l’année, il opère les vérifications et contrôles qu’il juge opportuns. Il peut se faire communiquer par le Directoire tous les documents qu’il estime utiles à l’accomplissement de sa mission. La politique de diversité mise en œuvre par le Conseil de Surveillance garantit sa qualité de jugement, sa capacité d’anticipation ainsi que son intégrité et son implication dans l’exercice de ses fonctions de supervision. Cette politique lui permet de réunir des personnalités de premier plan aux expériences variées et complémentaires.

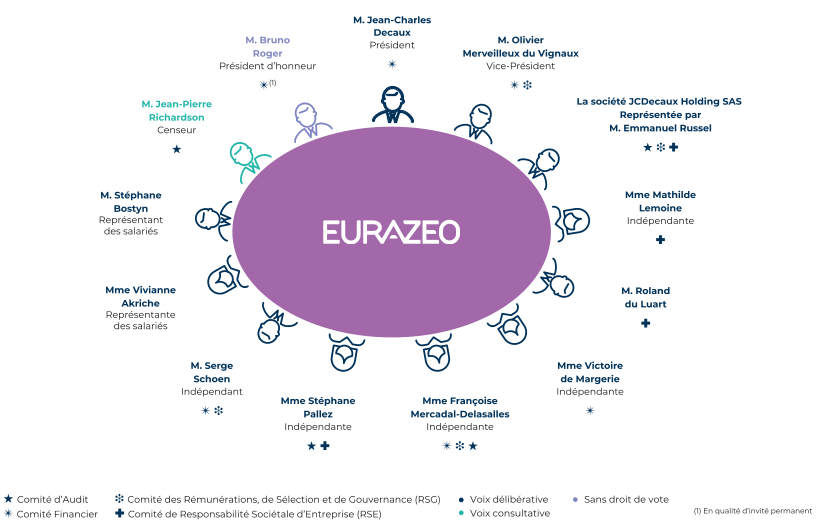

5.1Le Conseil de Surveillance et son fonctionnement

5.1.1Composition du Conseil de surveillance au 31 décembre 2023

La composition du Conseil de Surveillance reflète une diversité de profils, d'expériences et de compétences complémentaires adaptée aux enjeux de la Société.

Depuis le 28 avril 2022, la présidence du Conseil de Surveillance est assurée par M. Jean-Charles Decaux. M. Olivier Merveilleux du Vignaux occupe les fonctions de Vice-Président du Conseil de Surveillance depuis le 26 juin 2017.

Au 31 décembre 2023, le Conseil de Surveillance est composé de onze membres dont deux membres représentant les salariés, et un censeur. M. Bruno Roger, Président d’Honneur, assiste également aux réunions du Conseil, sans droit de vote.

Le Conseil de Surveillance compte quatre femmes, représentant 44 % de l’effectif retenu soit neuf membres (hors les représentants des salariés). Cinq membres sont indépendants, représentant 56 % de cet effectif. La Société se conforme donc à la réglementation en vigueur (Cf. section 5.1.2 Politique de diversité du Conseil de Surveillance).